Для индивидуальных предпринимателей, которые ведут свою деятельность на основе упрощенной системы налогообложения (УСН), предусмотрено особое налоговое облегчение в виде льготного налога на имущество.

Согласно действующему российскому законодательству, ИП, использующие УСН, освобождены от уплаты налога на имущество (кроме земельных участков) в течение первых трех лет с момента государственной регистрации. Но такие льготы предоставляются только при определенных условиях.

Что же положено индивидуальным предпринимателям, которые сдает имущество в аренду? Когда льгота по налогу на имущество не действует и что делать, чтобы получить освобождение от уплаты данного налога? Все это необходимо учесть, чтобы не столкнуться с неприятными последствиями в виде штрафов и временной ответственности.

Для определения размера льготы по налогу на имущество ИП, сдает ли ИП недвижимость в аренду или нет, приходится подсчитывать сумму, используемую для деятельности предпринимателями. Если эта сумма не превышает порог, то ИП имеет право на освобождение от уплаты налога на имущество в течение первых трех лет своей деятельности.

Как получить освобождение

Освобождение от уплаты налога на имущество ИП по УСН может быть предоставлено предпринимателям в определенных случаях. Чтобы получить льготу, ИП должен доказать, что его деятельность зависит от использования определенного вида имущества.

Если предприниматель использует для своей деятельности помещение, которое он сдает в аренду, и сумма его уплаты за аренду составляет не менее 50% суммы налога на имущество, то ему положена льгота. Когда имущество ИП временно не используется для предпринимательских целей, льготное налогообложение не действует.

Для того чтобы получить освобождение от налогов, ИП должен подсчитать сумму налога на имущество, которую он обычно должен уплачивать, и доказать, что его деятельность зависит от использования данного имущества. Если предприниматель докажет это и подаст соответствующую заявку, ему будет предоставлена льгота в виде освобождения от уплаты налога на недвижимость.

Предприниматели, которые сдают в аренду помещения для бизнеса, также могут получить льготный налог на имущество. Если такие предприниматели докажут, что указанное имущество используется для предпринимательской деятельности, им будет положена льгота. Однако, если помещение сдается в аренду нескольким предпринимателям, каждый из них должен подтвердить, что его доля использования помещения составляет не менее 50%. В противном случае, налог на имущество будет взиматься в обычном порядке.

За неуплату налога на имущество ИП по УСН, предусмотрены штрафы. Сумма штрафов зависит от количества дней просрочки уплаты и может быть подсчитана по формуле: Сумма налога × количество дней просрочки × 1/300. Штрафы за неуплату налога на имущество ИП, используемое для предпринимательской деятельности, уплачиваются предпринимателем в течение 30 дней после истечения срока уплаты налога.

| Имущество ИП | Доля использования | Льгота |

|---|---|---|

| Квартира | не менее 50% | Льгота налога на имущество ИП |

| Помещение, сдаваемое в аренду | не менее 50% | Льгота налога на имущество ИП |

Каким предпринимателям положена льгота

Освобождение от налога на имущество ИП по УСН положено предпринимателям, которые сдают в аренду недвижимость или помещение для бизнеса. Однако, положение о льготе зависит от действующего законодательства и требует определенных условий для получения.

Если предприниматель использует недвижимость или помещение для осуществления предпринимательской деятельности и уплачивает налог на имущество ИП, он имеет возможность доказать свое право на льготу. Предприниматели могут временно не подсчитывать и не уплачивать налог на имущество, если они удовлетворяют определенным требованиям.

Льгота применяется для предпринимателей, которые сдает в аренду квартиру или другое помещение, используемое для бизнеса. В таком случае, налог на имущество не взимается с арендатора, а оплачивается самим предпринимателем.

Сумма налога на имущество ИП зависит от вида и стоимости имущества, которое используется для предпринимательской деятельности. Если предприниматель не уплачивает налог на имущество, он может быть оштрафован.

Для предпринимателей, которые не сдают в аренду недвижимость или помещение, льгота налога на имущество ИП не положена. Они обязаны подсчитывать и уплачивать налог в полном объеме в соответствии с законодательством.

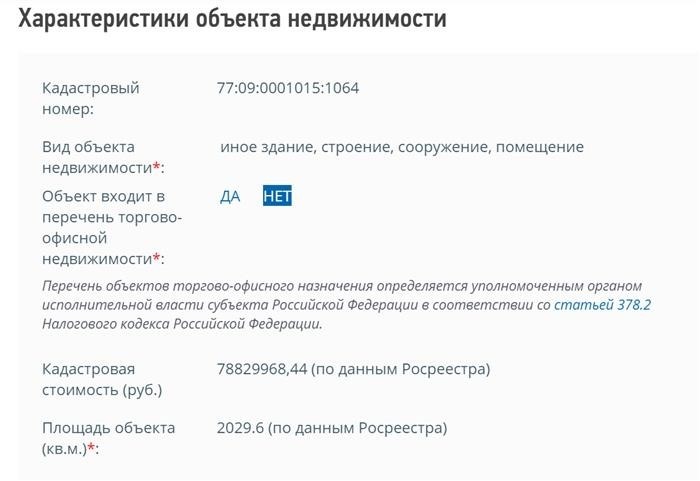

Уплата налога на имущество зависит от вида недвижимости

Если ИП использует для своего бизнеса помещение, то налог на это помещение подсчитывается и уплачивается отдельно от налога на квартиру или иное жилое помещение, которое он может использовать. При этом ИП должен доказать, что помещение действительно используется для предпринимательской деятельности, а не просто как временное место жительства. Если ИП сдает помещение в аренду, то налог на него подсчитывается и уплачивается отдельно от налога на недвижимость, используемую предпринимателем самим.

Исключение составляют случаи, когда предприниматель получает освобождение от уплаты налога на имущество. Например, если ИП использует для своего бизнеса квартиру и в ней не проживает, то он может получить льготу и не уплачивать налог на эту квартиру. Также отсутствие обязанности уплатить налог на имущество возникает, если ИП временно использует недвижимость для производства или оказания услуг в течение года или менее.

Ответственность за уплату налога на имущество лежит на предпринимателе. В случае неуплаты налога или неправильного его подсчета могут быть применены штрафы и другие меры ответственности. Поэтому важно правильно подсчитать сумму налога на имущество и своевременно его уплатить, в зависимости от вида недвижимости, которая используется в бизнесе ИП.

Каким видам недвижимости подсчитывается налог на имущество

В зависимости от вида недвижимости, налог на имущество подсчитывается следующим образом:

| Вид недвижимости | Как подсчитывается налог |

|---|---|

| Помещение, используемое для бизнеса ИП | Подсчитывается по установленным нормам и ставкам |

| Квартира или иное жилое помещение, используемое ИП для своего проживания | Подсчитывается по установленным нормам и ставкам |

| Недвижимость, сдаваемая ИП в аренду | Подсчитывается по установленным нормам и ставкам |

Чего следует знать предпринимателям об уплате налога на имущество

Предпринимателям следует знать, что уплата налога на имущество является обязательной и положена на предпринимателя. Однако, в зависимости от вида и использования недвижимости, предприниматели могут быть освобождены от уплаты налога на определенные виды имущества или на определенный срок времени.

Если ИП использует помещение для своего бизнеса, он должен доказать, что оно действительно используется для предпринимательской деятельности. Если ИП хочет получить освобождение от уплаты налога на использование квартиры, он должен доказать, что он не проживает в этой квартире и она используется исключительно для предпринимательской деятельности.

В случае неправильного подсчета или неуплаты налога на имущество, предпринимателю может быть начислены штрафы и другие меры ответственности. Поэтому важно не только знать, какой налог на имущество положен предпринимателю, но и своевременно его уплачивать.

Штрафы и ответственность

При нарушении правил уплаты льготного налога на имущество ИП по УСН, предприниматели могут быть подвергнуты штрафам и ответственности. Размер штрафов зависит от тяжести нарушений и суммы задолженности.

Штрафы за неуплату

Если предприниматель не уплачивает налоговые суммы в установленный срок, ему положена уплата штрафов. Размер штрафа определяется в зависимости от суммы задолженности и количества дней просрочки.

- За просрочку оплаты до 30 дней штраф составляет 10% от суммы задолженности.

- За просрочку оплаты от 31 до 60 дней штраф составляет 20% от суммы задолженности.

- За просрочку оплаты более 60 дней штраф составляет 40% от суммы задолженности.

Кроме штрафов за просрочку оплаты, также может быть установлен штраф за несвоевременное представление отчетности.

Ответственность за недостоверные сведения

Предприниматель должен предоставлять достоверные сведения о своей деятельности и имуществе при подсчете льготного налога на имущество ИП по УСН. Если будет доказано, что предприниматель представил недостоверные сведения или уклонился от уплаты налога, ему может быть наложена ответственность.

При нарушении обязанности предоставлять документы или информацию налоговым органам, предпринимателям может быть наложен штраф в размере 30% от суммы уклоненного налога. Кроме того, налоговый орган может привлечь предпринимателя к уголовной ответственности за подделку документов или уклонение от уплаты налога.

Для избежания неприятностей и наказания необходимо предоставлять правдивую информацию о своей деятельности и имуществе, а также своевременно уплачивать налог. В случае возникновения форс-мажорных обстоятельств, когда предприниматель временно не может получить доходы от своей деятельности, возможно получение освобождения или отсрочки уплаты налога.

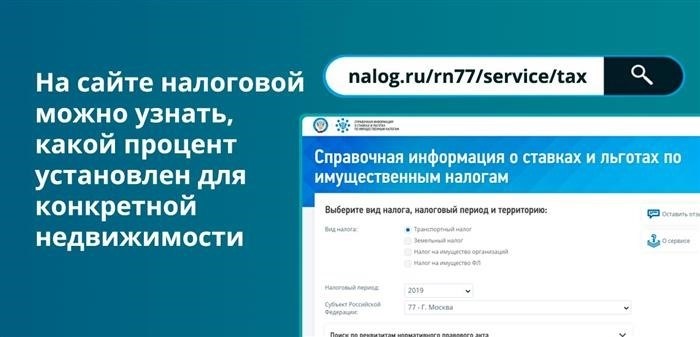

Как подсчитывают налог на имущество для ИП

У ИП есть обязанность уплачивать налог на имущество. Однако, предприниматели могут воспользоваться льготным налогом на имущество при использовании упрощенной системы налогообложения (УСН).

Для того чтобы обосновать право на льготу можно предоставить сведения о том, что помещение, в котором осуществляется деятельность, не используется для получения дохода от аренды или иной предпринимательской деятельности. Другими словами, если ИП не арендует помещение или не использует его для прямого получения дополнительного дохода, то уплата налога на имущество для такого предпринимателя не положена.

Сумма налога на имущество для ИП зависит от вида и размера недвижимости, которую ИП использует для своей предпринимательской деятельности. Штрафы за неуплату налога в крайности случаях могут привести к временному приостановлению деятельности предпринимателя.

Чтобы правильно подсчитать налог на имущество для ИП, нужно знать, каким видом и для каких целей используется помещение. Если помещение используется исключительно для предпринимательской деятельности, то налог положен.

Уплата налога на имущество для ИП не является ответственностью только для предпринимателей, которые временно приостановили свою деятельность. Остальные предприниматели должны уплачивать налог на имущество своевременно, иначе им грозят штрафы.

В случае нарушения правил уплаты налога на имущество ИП могут быть применены санкции, вплоть до временной лишения предпринимателя возможности вести бизнес.

Таким образом, налог на имущество для ИП подсчитывается в зависимости от типа и использования недвижимости предпринимателем. Правильная уплата налога является обязанностью каждого ИП, который применяет УСН.

От чего зависит сумма налога

Сумма налога, который предпринимателям следует уплатить по льготному налогу на имущество при применении УСН, зависит от нескольких факторов.

Что учитывается при подсчете налога

Когда действует льгота

Во-первых, важно понимать, что льгота по льготному налогу на имущество ИП по УСН действует временно. Это означает, что предприниматели могут получить освобождение от уплаты налога определенного вида на определенное время.

Примеры освобождения от налога

Освобождение от уплаты налога на имущество по льготному налогу по УСН положено, например, на помещение, в котором предприниматель осуществляет свою деятельность.

Если предприниматель сдает в аренду помещение или недвижимость, то сумма налога на это имущество будет зависеть от того, каким образом и для чего используется помещение или недвижимость.

Например, если помещение используется исключительно для бизнеса и не используется для жилья, предпринимателю положено освобождение от уплаты налога на это помещение.

Однако, если предприниматель использует часть помещения или квартиру в личных целях, то сумма налога будет подсчитываться исходя из этих данных.

Ответственность за неуплату налога

Каким образом и насколько положена налоговая ответственность предпринимателям, если они не уплачивают налог вовремя, зависит от характера деятельности и используемого в бизнесе имущества.

В случае неуплаты налога на имущество ИП по УСН, предпринимателям могут быть наложены штрафы и иные санкции.

Если ИП сдает в аренду квартиру

Предприниматели, которые используют льготный налог на имущество по УСН, имеют возможность получить освобождение от уплаты налога на имущество, когда они сдают квартиру в аренду. Однако, сумма уплаты налога на имущество зависит от типа предоставляемого помещения и его использования.

Если квартира используется предпринимателем для осуществления своей деятельности, то налог на имущество подсчитывают на основании доли площади квартиры, которая используется для бизнеса. В этом случае предприниматель должен доказать, что квартира используется именно для вида деятельности, указанного в свидетельстве ИП.

Если квартира сдается в аренду, то сумма налога на имущество определяется на основе договора аренды. В этом случае предприниматель не обязан показывать, для каких целей арендуется помещение, и ему не положена ответственность за использование квартиры арендатором.

Однако, если предприниматель не соблюдает условия договора аренды и использует квартиру для других целей, то он может быть привлечен к ответственности, а также ему может быть начислен штраф.

Как получить льготу?

Для получения освобождения от уплаты налога на имущество при сдаче в аренду квартиры ИП должен предоставить договор аренды и определенные документы, подтверждающие факт аренды. Кроме этого, предпринимателю необходимо подтвердить, что он платит налог на прибыль от аренды квартиры.

Длительность льготы

Льготный налог на имущество ИП по УСН действует только временно и применяется на определенный период времени. Срок действия льготы зависит от региона и может быть разным. Однако, в большинстве случаев льгота действует на протяжении нескольких лет.

| Вид недвижимости | Квота освобождения на 1 м2 |

|---|---|

| Жилая квартира | 100% |

| Нежилое помещение | 50% |

Таким образом, если ИП сдает в аренду квартиру, ему предоставляется льгота по уплате налога на имущество. Однако, важно соблюдать условия договора аренды и документально подтверждать факт аренды, чтобы избежать штрафов и ответственности.