Имущественный вычет по статье 220 налогового кодекса РФ предоставляется гражданам, которые при определенных условиях могут получить налоговые льготы при покупке или строительстве собственного жилья. Данный вычет может быть получен как индивидуально, так и в совместной супружеской собственности.

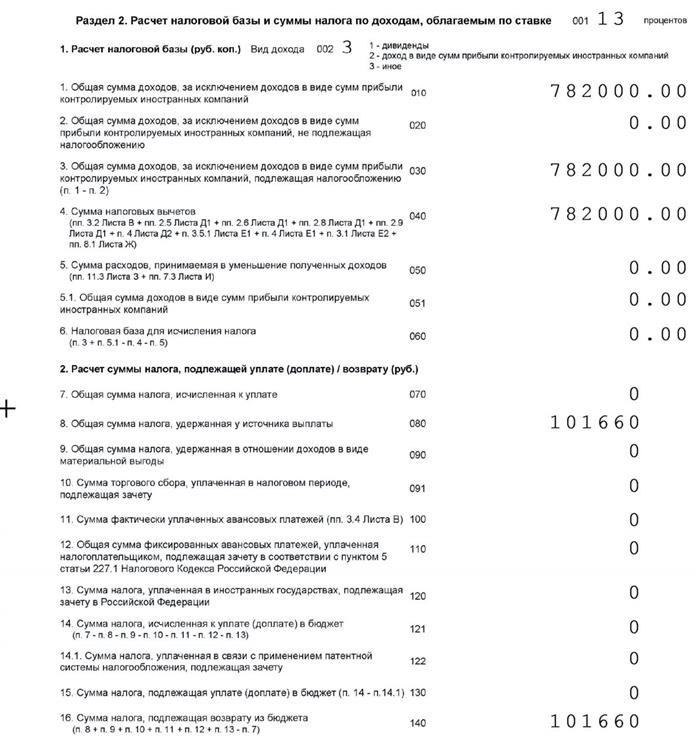

Один из важных факторов для получения этого вычета — наличие несовершеннолетних детей. В случае наличия несовершеннолетних детей, родители имеют право на вычет при оплате расходов на строительство или покупку жилья. Значение вычета составляет 13 процентов от стоимости жилья или квартиры.

Вычет по статье 220 также предоставляется при строительстве или покупке жилья для обеспечения собственных нужд граждан. Он может быть получен как при покупке уже построенного жилья, так и при возведении сложившейся квартиры или строительстве дома. Значение вычета также составляет 13 процентов от стоимости имущества.

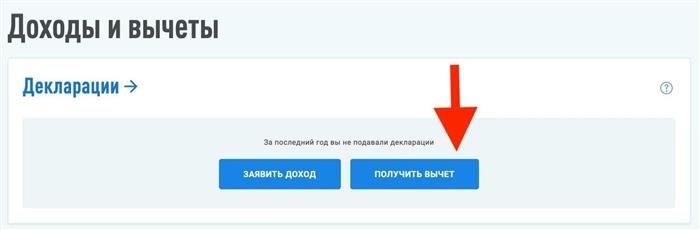

Важно отметить, что имущественный вычет по статье 220 доступен владельцам квартир и жилья, находящегося в собственности граждан. Также для получения этого вычета необходимо пройти определенную процедуру подачи документов и получение актов от государственных органов, подтверждающих стоимость жилья и право на его использование.

Имущественный вычет в Налоговом Кодексе РФ

В Налоговом Кодексе РФ предусмотрен имущественный вычет в виде налогового вычета при покупке, строительстве или реконструкции жилого помещения. Вычет может быть предоставлен при наличии определенных условий и критериев.

В частности, имущественный вычет может быть предоставлен на приобретение или строительство жилья в собственность или совместную собственность супругов, а также на покупку или строительство жилья для несовершеннолетних детей.

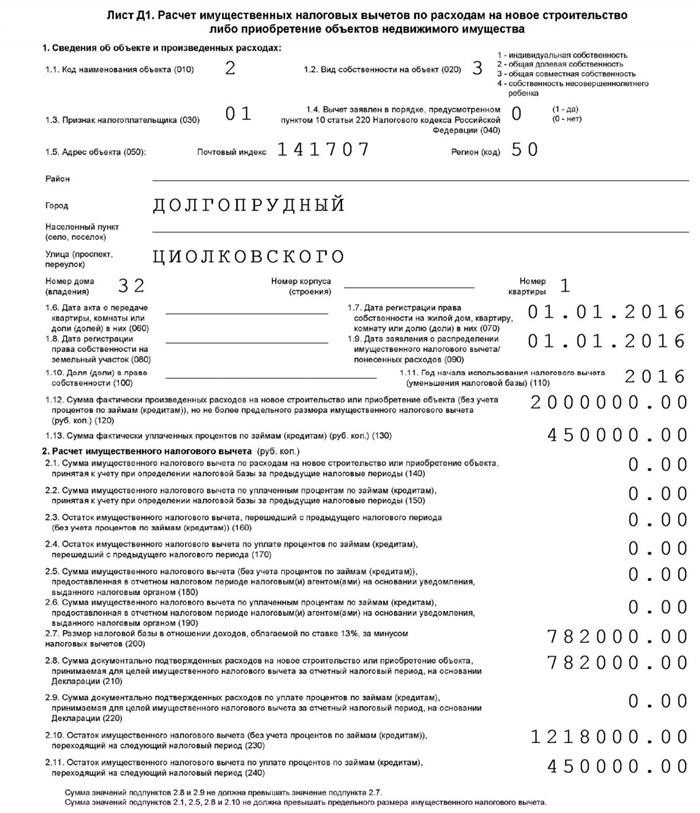

Имущественный вычет также может быть предоставлен при покупке квартиры, если она приобретается с использованием ипотечного кредита. В этом случае можно получить вычет по процентам, уплаченным по ипотечному кредиту.

Важно отметить, что право на имущественный вычет возникает в момент приобретения или строительства жилья, а не в момент получения ипотечного кредита или уплаты процентов. Кроме того, сумма вычета может быть ограничена в соответствии с законодательством.

Имущественный вычет – это полезное налоговое преимущество, которое помогает гражданам улучшить свои жилищные условия и обеспечить комфортное проживание для себя и своих детей.

Имущественный вычет по статье 220

Имущественный вычет по статье 220 Налогового кодекса РФ предоставляется налогоплательщикам при приобретении или строительстве жилья. Вычет может быть предоставлен как по основному месту жительства налогоплательщика, так и по дополнительному, при наличии определенных условий.

Размер имущественного вычета составляет определенный процент от стоимости приобретения или строительства жилья. Для налогоплательщиков, у которых есть несовершеннолетние дети или дети-инвалиды, размер вычета может быть увеличен.

В случае, если жилье приобретено или построено с использованием ипотечного кредита, налогоплательщик имеет право на получение вычета по определенным условиям. Важно отметить, что вычет может быть предоставлен только на квартиру, которая является собственностью налогоплательщика или находится в совместной собственности супругов.

Вычет при строительстве жилья

При строительстве жилья, если супруги являются совместными владельцами имущества, они могут применить вычет как индивидуально, так и совместно. В случае наличия несовершеннолетних детей, каждый родитель имеет право на получение вычета.

Вычет по ипотечному кредиту при строительстве жилья предоставляется по факту фактической сдачи квартиры в собственность. При этом, вычет распространяется на сумму процентов по кредиту, начисленных за период строительства и оформления документов на право собственности.

| Условия получения вычета: |

| 1. Строительство жилья осуществляется на территории РФ. |

| 2. Сумма процентов по ипотечному кредиту не превышает установленный лимит. |

| 3. Жилье признается семейным, то есть проживает не менее 6 месяцев в году один из изъявивших желание иметь вычет супругов или иных членов семьи. |

| 4. Наличие документов, подтверждающих процесс строительства и оформления права собственности. |

В случае строительства квартиры при наличии несовершеннолетних детей, каждому родителю предоставляется вычет на сумму процентов по ипотечному кредиту. При этом, сумма вычета не должна превышать установленные лимиты в соответствии с законодательством РФ.

Таким образом, имущественный вычет при строительстве жилья по ипотечным процентам является важным фактором при принятии решения о приобретении жилья и может значительно снизить расходы на покупку или строительство собственного жилья.

Вычет, если квартира в собственности несовершеннолетних детей

В соответствии с налоговым кодексом РФ статьей 220, граждане имеют право на имущественный вычет, связанный с приобретением, строительством или реконструкцией жилого помещения. Возможность получения вычета существует и для граждан, у которых квартира находится в совместной собственности несовершеннолетних детей и супругов.

Если квартира приобретена или построена с использованием ипотечных кредитов или иных видов займов, то вычет может быть получен также по сумме уплаченных процентов по таким займам.

Для получения вычета необходимо предоставить соответствующие документы, подтверждающие право на вычет, а также соблюдать определенные условия, установленные налоговым законодательством.

Условия получения вычета:

- Квартира должна находиться в совместной собственности несовершеннолетних детей и супругов.

- Приобретение, строительство или реконструкция жилья должны быть осуществлены именно владельцами квартиры.

- При приобретении квартиры с использованием ипотечного кредита или займа, необходимо предоставить документы, подтверждающие сумму уплаченных процентов по этим займам.

Таблица: Вычеты в зависимости от суммы затрат

| Сумма затрат (руб.) | Размер вычета (руб.) |

|---|---|

| До 2 000 000 | 13% от суммы затрат |

| От 2 000 000 до 5 000 000 | 260 000 руб. |

| От 5 000 000 до 15 000 000 | 130 000 руб. |

| Свыше 15 000 000 | 0 |

Таким образом, если квартира находится в совместной собственности несовершеннолетних детей и супругов, и приобретена или построена с использованием ипотечных кредитов или займов, то гражданам предоставляется возможность получить имущественный вычет в соответствии с налоговым законодательством РФ.

Имущественный вычет при покупке квартиры

Приобретение квартиры в собственность – одна из возможных ситуаций, в которых налогоплательщик может воспользоваться имущественным вычетом. Вычеты по процентам по ипотечным кредитам и вычеты на детей не могут применяться при приобретении квартиры.

Однако, в случае покупки квартиры для несовершеннолетних детей или при покупке квартиры совместно с супругом, можно воспользоваться имущественным вычетом. Вычет предусматривает возмещение части затрат на покупку или строительство квартиры за счет снижения налогооблагаемой базы.

Важно отметить, что имущественный вычет при покупке квартиры не применяется при строительстве жилья. Для получения вычета при строительстве жилья необходимо воспользоваться другими законодательными нормами, например, законодательством о семейном капитале или программами государственной поддержки семей с детьми.

Имущественный вычет по ипотечным процентам

В соответствии с налоговым кодексом РФ, граждане имеют право на получение имущественного вычета при покупке или строительстве жилья по ипотечному кредиту. Данный вычет предоставляется с целью стимулирования собственности и обеспечения жилищных условий для граждан.

Имущественный вычет по ипотечным процентам может быть получен как совершеннолетними гражданами, так и несовершеннолетними детьми. Вычет может быть предоставлен только при совместной супругов покупке или строительстве жилья.

| Условие | Сумма вычета |

|---|---|

| Покупка или строительство квартиры или жилья | До 2 миллионов рублей |

Для получения имущественного вычета необходимо предоставить документы, подтверждающие факт покупки или строительства квартиры или жилья по ипотечному кредиту. Также требуются документы, подтверждающие совместную супругами собственность на данное жилье.

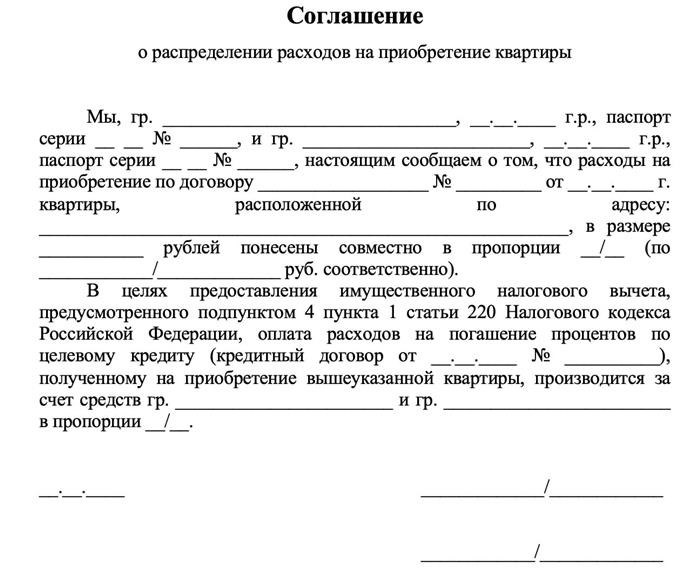

Вычет, если квартира в совместной собственности супругов

В соответствии с налоговым кодексом РФ, в случае наличия квартиры в совместной собственности супругов, предусмотрен имущественный вычет, который может быть применен при определенных условиях.

Согласно законодательству, данный вычет может быть использован при строительстве, покупке или приобретении по иным основаниям квартиры в совместной собственности супругов. Он также применяется, если квартира является единственным жилым помещением семьи.

Однако, вычет по данному основанию может быть применен только по доле заявителей, записанной в документах на право собственности. При этом, доля, записанная на несовершеннолетних детей, может быть использована только с их разрешения.

Имущественный вычет, в данном случае, осуществляется по процентам, уплаченным по ипотечному кредиту на приобретение или строительство данной квартиры. Вычет производится за счет уменьшения налогооблагаемой базы и позволяет снизить размер уплачиваемого налога.

Итак, если квартира находится в совместной собственности супругов и является единственным жилым помещением семьи, имущественный вычет может быть применен при определенных условиях. Вычет осуществляется по процентам, уплаченным по ипотечному кредиту на приобретение или строительство данной квартиры.