Когда стоят перед нами суммы, мы задумываемся о том, что делать в подобных случаях. Одним из главных вопросов становится уведомление об оплате. Ведь именно от ответственности за свои действия или бездействия зависит, сколько штрафов и изменений мы будем делать в нашей истории с налоговыми титульными инструкциями налогового бюро.

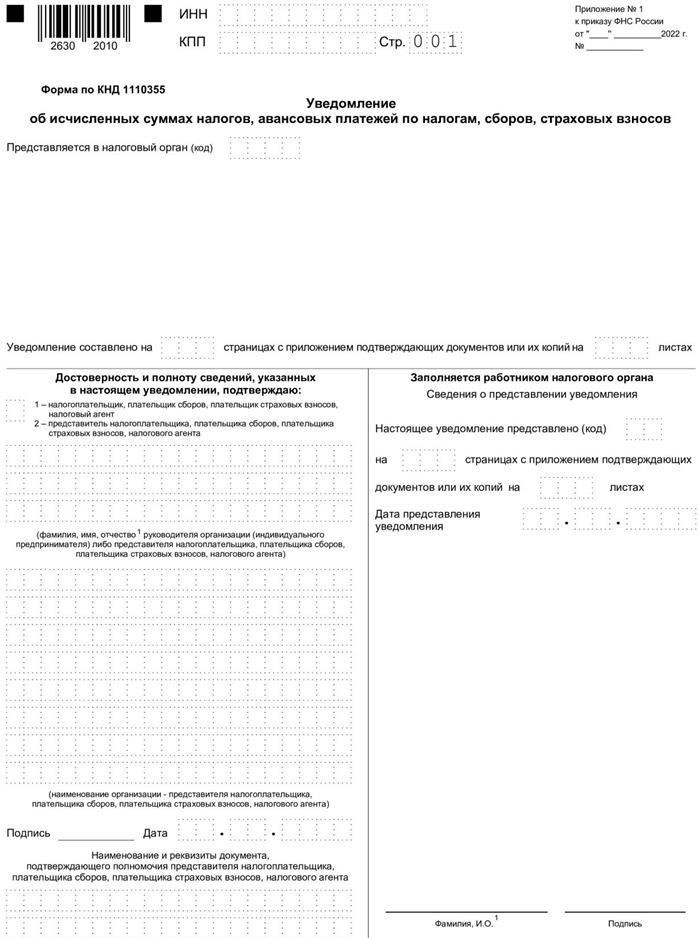

Если вам необходимо оформить уведомление об оплате, то вам на помощь приходит платежное бюро, которое принимает на себя все операции с платежами и уведомлениями о нарушении правил сдавания налогов и взносов. Благодаря пошаговой инструкции по заполнению платежных уведомлений можно избежать ошибок и корректировок в дальнейшем. Это особенно актуально в интернете, где нет точек зрения, но есть моё смс: уведомления о налогах и о сроках платежей отправляются сразу после заполнения.

Итак, для заполнения уведомления об оплате нужно соблюдать определенные правила. Многим интересно, сколько штрафов за ошибки в заполнении можно заработать и куда отправить платежное уведомление? Ответы на эти и другие часто задаваемые вопросы мы постарались кратко изложить в этой статье.

Чем же отличается уведомление об оплате от других уведомлений?

Уведомление об оплате — это отдельный лист, который оформляется для исправления ошибок в одной операции по налогам. Если же вам необходимо оформить уведомление о корректировке платёжных поручений, то это уже будет другой вид документа. Но в обоих случаях особенности заполнения и отправки уведомлений по налогам и взносам остаются примерно одинаковыми.

Важно помнить, что в 2025 году сделали изменения в заполнении уведомления об оплате. Теперь не нужно прикладывать к нему титульный лист, а также теперь вместо обычного бумажного уведомления можно сдавать электронное уведомление о налогах и взносах через интернет.

История уведомлений о налогах и взносах на эльбе имеет свои особенности. Каким тогда же пошаговая инструкция по заполнению уведомления об оплате?

Когда и какое уведомление подавать при оплате?

Согласно новым правилам, уведомление об оплате необходимо подавать за 2022 год не позднее 28 февраля 2025 года. Различные налоговые исполнительные органы имеют свои особенности и сроки подачи уведомлений об оплате. В случае несдачи уведомления вовремя или с существенными ошибками, предприятию грозит штраф.

Какие уведомления следует подавать зависит от изменений в налоговом законодательстве. Например, в некоторых случаях уведомления об оплате могут быть заменены электронными платежными поручениями, push-уведомлениями или смс-сообщениями.

Суммы, указанные в уведомлениях об оплате, могут быть исправлены путем подачи корректировки в установленные сроки.

Оформлять уведомления об оплате можно с использованием специального титульного листа или стандартного образца, который предоставляет налоговая служба. Также возможно заполнение уведомлений об оплате в интернете через портал налоговой или при помощи бухгалтерских программ.

| Кому подавать уведомления об оплате? | Уведомления об оплате подаются налоговым органам, в ведении которых находятся данные по налогам и сборам предприятия. |

| Какие особенности заполнения уведомлений об оплате? | При заполнении уведомлений об оплате необходимо учитывать все изменения в налоговом законодательстве, соблюдать точки зрения налоговой службы и правила заполнения отдельных операций. |

| Сколько уведомлений нужно подавать в год? | Количество уведомлений об оплате зависит от количества налогов и сборов, уплачиваемых предприятием в течение года. |

| Какие вопросы возникают при заполнении уведомлений об оплате? | При заполнении уведомлений об оплате могут возникать вопросы о сроках подачи, каких данных указывать в уведомлениях и какие документы прикладывать. |

| Чего стоит опасаться при заполнении уведомлений об оплате? | При заполнении уведомлений об оплате необходимо быть внимательным и избегать ошибок, так как неправильные данные могут привести к ответственности или штрафу. |

Обязательность уведомления о платеже

Кратко говоря, уведомление о платеже информирует получателя о том, что платеж был осуществлен и какая сумма была переведена. Это помогает контролировать исправность операций, а также действовать в соответствии с правовой сферой.

В зависимости от того, какие методы подачи уведомлений используются, уведомление о платеже можно оформлять как письменное уведомление, смс-сообщение или push-уведомление через интернет.

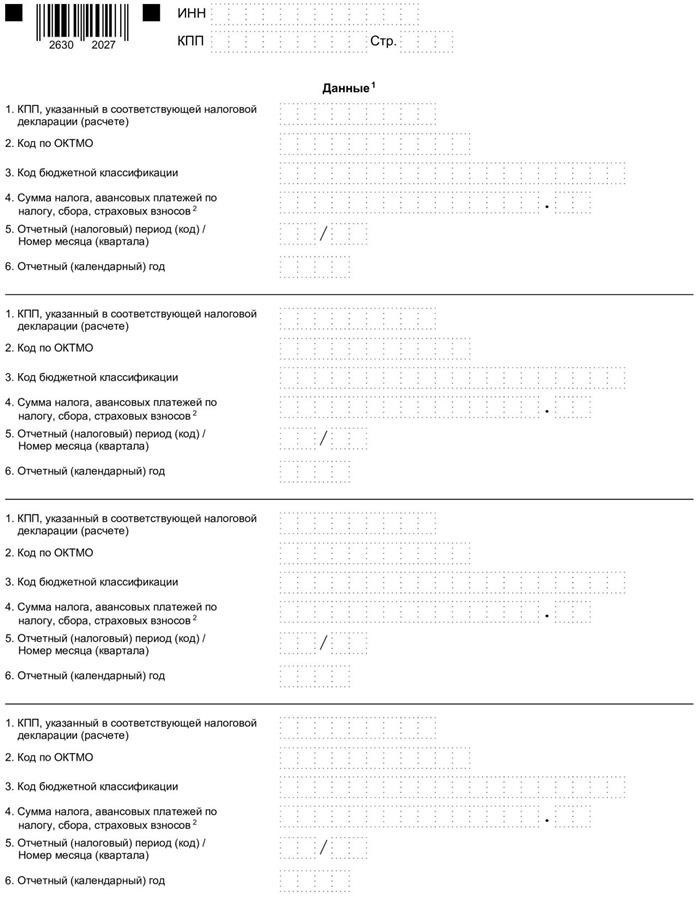

Если речь идет о платежах, связанных с налогами, заполнение уведомления о платеже требует особой внимательности и точности, чтобы избежать ошибок. В таких случаях часто используется специальный бланк, который нужно заполнить пошаговой инструкцией.

Кроме того, если имеется необходимость в корректировке уже исправленных сумм или сроков платежа, также нужно заполнять уведомление о платеже. Это позволит избежать нарушения и нести ответственность за причиненный ущерб.

Какие данные нужно вводить в уведомление о платеже? Это зависит от того, какой вид платежных операций предполагается совершить. Однако, в большинстве случаев потребуется указание суммы платежа, получателя, ЕНП (если имеется), а также дополнительной информации, которая может быть необходима для их исправления или корректировки.

С точки зрения бухучета и взносов в налоговые органы, уведомление о платеже играет значительную роль. Заполнение уведомления является обязательным и помогает контролировать исправность операций.

История платежей, о которой справкает уведомление о платеже, позволяет делать корректировку и исправление допущенных ошибок и неинформативных средств определения смс-сообщений или push-уведомлений.

Не стоит забывать о безопасности при заполнении уведомлений о платежах. Для этого рекомендуется использовать только официальные и проверенные источники информации.

Важно заполнять уведомление о платеже в сроки, установленные в соответствии с правилами и требованиями органов государственной власти. Несдачу уведомления или его невовременное отправление может повлечь ответственность.

Если возникают вопросы или необходимо получить дополнительную информацию по заполнению уведомления о платеже, рекомендуется обратиться к специалистам или искать ответы на часто задаваемые вопросы.

Таким образом, уведомление о платеже является обязательным элементом при осуществлении платежных операций. Независимо от способа подачи уведомления, корректное заполнение требует внимательности и точности. Оно помогает контролировать исправность операций, а также действовать в соответствии с правовой сферой.

Типы уведомлений об оплате

Какие бывают уведомления об оплате?

Существует несколько типов уведомлений об оплате, которые использовались или используются налоговой службой:

| Тип уведомления | Описание |

|---|---|

| Уведомление налоговой службы | Основной тип уведомления, который высылается с целью информирования налогоплательщиков об исполнении их финансовых обязательств и состоянии платежей. Включает информацию о сумме, сроках и цели платежа. |

| Уведомление о налоговых изменениях | Используется для информирования налогоплательщиков о внесенных изменениях в налоговую систему, ставках налогов, сроках и порядке их уплаты. |

| Уведомление об ошибке в заполнении декларации | Высылается в случаях, когда налогоплательщик допустил ошибки или упустил какие-либо обязательные данные при заполнении налоговой декларации. Содержит инструкции о необходимых исправлениях и сроках их осуществления. |

| Уведомление о штрафе или ответственности | Высылается в случаях нарушения налогоплательщиком правовой или финансовой дисциплины, или невыполнения своих обязательств перед налоговой службой. Содержит информацию о сумме штрафа или ответственности и сроках их уплаты. |

Как получить уведомление об оплате?

Уведомления об оплате могут быть отправлены налогоплательщику различными способами:

- Почтовой службой в виде письма или посылки на почтовый адрес, указанный налогоплательщиком.

- Электронной почтой, если налогоплательщик предоставил свой электронный адрес для получения уведомлений.

- СМС-сообщением на мобильный телефон налогоплательщика, если он подключился к сервису получения СМС-уведомлений от налоговой службы.

- Пуш-уведомлениями через мобильное приложение налоговой службы, если налогоплательщик установил такое приложение на свое устройство.

Обычно уведомления должны быть отправлены в течение определенного срока после совершения платежа или изменения налоговых данных. Налогоплательщикам рекомендуется внимательно следить за получением и проверять все уведомления, чтобы своевременно и правильно реагировать на любые изменения или требования со стороны налоговой службы.

Что делать в случае несоответствия уведомлений?

Если налогоплательщик обнаруживает несоответствие или ошибку в полученном уведомлении об оплате, он должен принять следующие меры:

- Тщательно изучить содержание уведомления и выяснить причину несоответствия.

- В случае обнаружения ошибки в уведомлении об оплате, связаться с налоговой службой для исправления.

- Не откладывая, принять необходимые меры для исправления ошибки, совершения платежа или предоставления необходимых документов в соответствии с инструкциями, указанными в уведомлении.

- Следить за изменениями в правилах заполнения и сроках предоставления документов, чтобы избежать проблем и штрафов в будущем.

В случае возникновения дополнительных вопросов или необходимости получить разъяснения по уведомлению об оплате, налогоплательщику рекомендуется обратиться в местное бюро налоговой службы или использовать другие официальные источники информации.

Уведомление об оплате налогов и взносов

Изменения в уведомлениях для 2025 года

На 2025 год налоговая эльба ввела изменения в уведомления об оплате налогов и взносов. Теперь они будут содержать подробные инструкции по заполнению и передаче подавать ответы на вопросы бухучёте и изменения в энп. Также в уведомлениях уделено внимание правилам заполнения уведомления и штрафам за ошибки в заполнении.

Какие вопросы решаются при помощи уведомлений

Уведомления об оплате налогов и взносов помогают налогоплательщикам ответить на такие вопросы, как какие суммы налогов и взносов нужно заплатить, как и куда отправить платежи, какие документы нужно приложить к уведомлению, а также какие последствия могут быть в случае нарушения правил заполнения или несдачи уведомления.

Каким образом отправить уведомление об оплате

Уведомление об оплате налогов и взносов может быть отправлено по почте на указанный в уведомлении адрес, а также подано лично в налоговую инспекцию. Также существует возможность оформить уведомление и оплатить налоги через интернет при помощи платёжных поручений или push-уведомлений. В случае необходимости сделать корректировку или исправление в уже отправленном уведомлении, можно использовать специальные инструкции пошаговая инструкция по заполнению уведомления.

Особенности заполнения уведомления об оплате

Уведомления об оплате налогов и взносов имеют свои особенности в заполнении. Они необходимо оформлять в соответствии с правовыми требованиями и представлять в виде заполненных бланков. В уведомлении также могут быть указаны дополнительные инструкции и требования, которые также необходимо соблюдать

Какие ответственности несут налогоплательщики

Налогоплательщики несут ответственность за правильное заполнение и своевременную отправку уведомления об оплате налогов и взносов. В случае нарушения правил заполнения или несдачи уведомления, налогоплательщики могут быть подвержены штрафам или другим видам санкций со стороны налоговой инспекции.

Налоги и взносы, требующие уведомления

Налоги и взносы, к которым требуется отправлять уведомления, могут зависеть от вида предпринимательской деятельности, а также от законодательства в каждой стране.

Какие налоги и взносы требуют уведомления?

Среди наиболее распространенных налогов и взносов, к которым необходимо отправлять уведомления, можно выделить:

- Налог на прибыль предприятий;

- НДС;

- Единый налог на вмененный доход для отдельных видов деятельности;

- Подоходный налог;

- Налог на имущество;

- Земельный налог;

- Социальные взносы;

- Страховые взносы и др.

Кроме того, уведомления могут требоваться для отдельных операций или изменений, связанных с налогами и взносами.

Куда и как подавать уведомления?

Способы и сроки подачи уведомлений могут различаться в каждой стране и зависят от налоговой системы. В России, например, уведомления подаются в налоговые органы по месту регистрации предприятия или проживания гражданина. Для этого существуют специальные бланки, которыми можно воспользоваться.

В настоящее время, в связи с развитием интернета, возможно подавать уведомления и в электронной форме через официальные порталы налоговых служб. Это позволяет сэкономить время и силы, а также избежать возможных ошибок при заполнении бумажных бланков.

Что происходит при неподаче уведомлений или нарушении сроков?

Неправильное или несвоевременное уведомление об оплате налогов и взносов может привести к различным негативным последствиям. Это может быть штраф в виде дополнительных платежей, исполнительное производство со всеми вытекающими последствиями или другие виды ответственности в соответствии с правовыми нормами.

Как избежать ошибок и оптимизировать процедуру уведомления?

Для избежания ошибок и оптимизации процедуры уведомления об оплате налогов и взносов рекомендуется:

- Тщательно ознакомиться с инструкцией по заполнению бланка уведомления;

- Учесть особенности заполнения и сроков, которые могут меняться от года к году;

- Исчислить правильно суммы налогов и взносов;

- Обратиться за консультациями в налоговое бюро или использовать специализированное ПО;

- Предварительно проверить ответы на наиболее часто задаваемые вопросы;

- Подавать уведомления в установленные сроки;

- Осуществлять корректировку и делать изменения в уведомлениях, если необходимо;

- При необходимости подключить уведомление посредством push-уведомлений или смс-сообщений для своевременного получения информации о необходимости подачи уведомления;

- Оперативно реагировать на изменения в правилах уведомления;

- Не сдавать бланки с ошибками или неправильно заполненные;

Точка зрения налоговой службы по вопросам уведомлений может отличаться в зависимости от страны и региональных правил.

Ошибки при заполнении формы уведомлений могут стоить недостающей сдачи, штрафа или других неприятностей. Поэтому важно внимательно отнестись к заполнению и отправке уведомлений об оплате налогов и взносов.